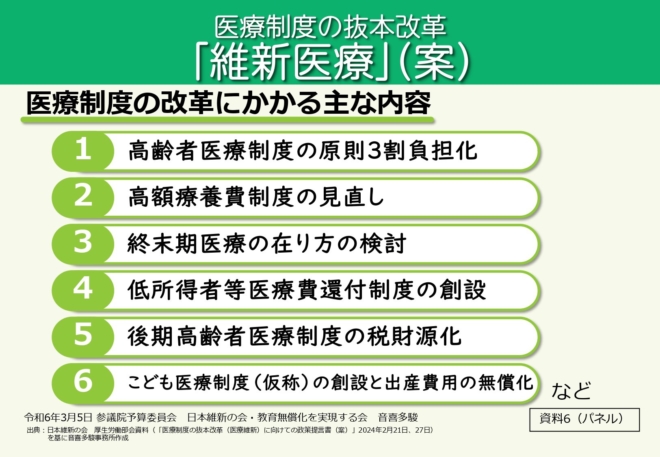

維新の後期高齢者医療費3割負担の提案に対して、他の党は与野党ともに沈黙を守っているが、公明党が初めてコメントした。

続きはアゴラで

いま高齢者の窓口負担は原則1割なので、3倍になるということです。

保険料や税の負担がいちばん重い働く世代が、定年で高齢者になった時に今度は窓口払い3倍。

世代間対立をあおる人たちは、いずれ自分も高齢者になるってわかって言ってんのかな。。 https://t.co/KpHzM1e7Ul

— いさ進一 衆議院議員 (@isashinichi) March 6, 2024

続きはアゴラで